Finanzmagazin

Das FinCompare Finanzmagazin berichtet regelmäßig über aktuelle Themen zur Mittelstandsfinanzierung. Wir verraten Ihnen die neuesten Finanzierungstrends, geben Ihnen Tipps zur Unternehmensfinanzierung und bieten Ihnen exklusive Einblicke in die digitale Finanzierungswelt.

Wir behandeln alles rund um das Thema der KMU-Finanzierung: klassische Finanzierungslösungen, Finanzierungsalternativen, günstige Finanzierungsmöglichkeiten etc.

Firmenwagenleasing und seine steuerlichen Besonderheiten Welche Rolle spielt der Geldwerte...

Firmenwagen Leasing oder Finanzierung – Was ist die beste Option?...

Creditreform und Crefo Score einfach erklärt So können Unternehmen Ihren...

Finanzierungsmöglichkeiten zum Weihnachtsgeschäft: Erfolgreiche Strategien über die Einkaufsfinanzierung hinaus für...

Unternehmenskennzahlen optimieren: Strategien für ein erfolgreiches Finanzjahr Mit dem nahenden...

Interview mit Uncapped – Umsatzbasierte Finanzierung für Wachstumsunternehmen Uncapped ist...

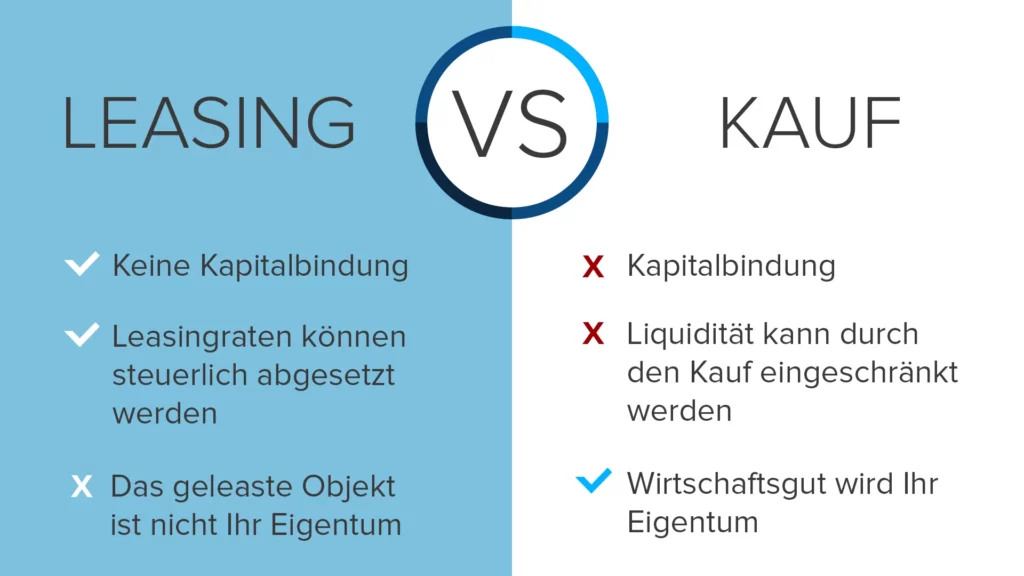

Leasing vs. Kauf im Vergleich Leasen oder kaufen? Heutzutage kann man...

Betriebsmittel richtig finanzieren – Diese Möglichkeiten haben Unternehmen Betriebsmittel sind die...

Berliner Mittelstand nutzt überwiegend Eigenfinanzierung Die Kleinunternehmer und Mittelständler aus...

Neue EU-Bankenregulierung erschwert Mittelständlern Kreditzusage Derzeit sind bei Unternehmen mit...